Formula della Ricchezza: il trucco legale per pagare zero tasse e far crescere il patrimonio

Tempo di lettura: 25 minuti

Indice dei contenuti

INTRODUZIONE

Se cerchi un trucco legale per pagare zero tasse questo articolo fa per te.

Non è una promessa magica né un corso da venditore di miracoli, ma un percorso di principi, esempi pratici e numeri concreti che spiegano come molti investitori e imprenditori creano ricchezza minimizzando il carico fiscale.

Il trucco legale per pagare 0 tasse non è un singolo stratagemma: è la combinazione di strategie di crescita del patrimonio, gestione del reddito e uso intelligente del private equity che rende possibile pagare meno tasse oggi e rimandare il pagamento a momenti più favorevoli.

In questo articolo parlo spesso di imprenditori e aziende, perché è lì che il trucco legale per pagare zero tasse esprime il massimo potenziale.

Ma anche se non hai una tua impresa, questi concetti ti aiutano a capire come ragionano i ricchi, perché costruiscono asset invece di vivere solo di stipendio e come usano le plusvalenze non realizzate per pagare meno tasse nel tempo.

In questo articolo vedremo:

il concetto rischio/rendimento

la differenza fra rivalutare e moltiplicare il patrimonio

che cos’è il private equity e perché conta

come si differenzia dall’azionario quotato (public vs private)

esempi numerici pratici (il caso di Mario Rossi e l’esempio del bar)

il ruolo delle plusvalenze non realizzate (unrealized capital gain)

il meccanismo del credit lombard per estrarre liquidità senza vendere

come tutto questo si traduce in un vero trucco legale per pagare 0 tasse, o almeno per pagarne drasticamente meno rispetto a chi vive solo di reddito.

Avvertenza importante

Nulla di quanto scritto qui è consulenza fiscale o legale personalizzata.

Le idee sono divulgative e richiedono un confronto con professionisti (commercialista, consulente finanziario, avvocato) per essere correttamente implementate.

Detto questo, passiamo ai concetti concreti e agli esempi numerici.

1. Rischio e rendimento: la base di ogni scelta

Ogni decisione d’investimento nasce dal compromesso rischio/rendimento. Non puoi parlare di trucco legale per pagare 0 tasse se prima non capisci come e dove il tuo patrimonio cresce.

Storicamente, le diverse classi di investimento mostrano rendimenti medi differenti a fronte di differenti volatilità:

Obbligazionario aggregato: rendimenti storici medi più bassi e volatilità limitata.

Azionario americano: rendimento storico medio vicino al 7–10% annuo su lunghi periodi, ma con oscillazioni anche molto violente nel breve.

Mercati emergenti, high yield, asset più rischiosi: potenzialmente più rendimento, ma con volatilità e rischi maggiori.

Questi numeri servono da riferimento per decidere come costruire un portafoglio.

Il trucco legale per pagare zero tasse non sostituisce questa verità: sapere qual è il rendimento atteso e il rischio ti aiuta a scegliere se puntare:

sulla rivalutazione tramite mercati quotati (ETF, azioni, obbligazioni)

oppure sulla moltiplicazione del patrimonio tramite investimenti diretti (private equity, aziende, immobili da ristrutturare, attività scalabili).

Rendimenti reali vs aspettative

In sintesi, potremmo semplificare così:

Mercati quotati: rendimenti storici medi (azionario globale/USA intorno al 7–10% su lungo termine).

Classi più rischiose (emergenti, high yield o peggio ancora criptovalute): rendimento potenziale più alto, ma anche più volatilità e drawdown profondi.

Private equity e business privati: possibilità di rendimenti significativamente superiori, a fronte di illiquidità, rischio specifico e maggiore complessità.

Capire dove posizionarti in questa scala è il primo passo per costruire una strategia fiscale efficiente che sfrutti davvero il trucco legale per pagare 0 tasse: cioè creare valore non tassato fino al momento della realizzazione, e usare tecniche di estrazione del valore che non generino automaticamente reddito imponibile.

2. Chi può davvero battere il mercato?

Online trovi facilmente storie di rendimenti mirabolanti: +200%, +300% in pochi mesi, trader geniali che “non sbagliano mai” e così via. Nella realtà, i rendimenti certificati dei migliori investitori del mondo sono pochi e rari.

Esempi:

Warren Buffett: rendimenti intorno al 20% annuo su lunghi periodi.

George Soros: numeri elevati su decenni, ma con rischio e volatilità altissimi.

Questi sono casi straordinari, con track record lunghi, capitali enormi e un processo d’investimento ripetibile.

Da qui un principio chiave:

Il mercato fornisce certi rendimenti che sono alla portata anche di investitori “normali” tramite strumenti passivi (ETF, fondi indicizzati).

Battere il mercato in modo significativo e ripetibile richiede competenze, enorme quantità di capitale (e non 10-20k), accesso e spesso strutture societarie adeguate.

Il trucco legale per pagare 0 tasse non si basa sull’illusione di fare il 40% annuo con il trading.

Si basa sull’impiego strategico del capitale per creare valore reale (aziende, asset non quotati, business scalabili) che cresce nel tempo e che, fiscalmente, rimane “non realizzato” fino a quando decidi di monetizzare in modo vantaggioso.

3. Rivalutare vs moltiplicare: due modi diversi di fare soldi

Due parole fondamentali per comprendere la strategia:

Rivalutare

Moltiplicare

Rivalutare

Rivalutare significa aumentare il valore del capitale già investito sfruttando i rendimenti di mercato.

Esempio tipico:

investi in ETF che replicano l’indice S&P500. Il capitale aumenta grazie al rendimento di mercato.

Caratteristiche:

investimento indiretto

controllo limitato

tassazione sulle plusvalenze quando vendi

tassazione sui dividendi quando vengono distribuiti

Moltiplicare

Moltiplicare significa creare nuovo valore economico, aumentando gli utili e il valore intrinseco di un’attività.

Esempio:

compri un’azienda, migliori i processi, aumenti l’EBITDA, rendi l’azienda meno dipendente dalla tua persona, la fai crescere in modo scalabile. Potrai poi:

venderla

oppure mantenerla e usare la sua valutazione per ottenere credito e liquidità.

Qui parliamo di:

investimento diretto

controllo molto più alto

possibilità di influire sui multipli di valutazione.

Il trucco legale per pagare 0 tasse è strettamente collegato alla moltiplicazione del patrimonio:

Quando crei valore economico dentro un’azienda o un asset privato, gran parte di quella crescita rimane fiscalmente non tassata finché non realizzi la plusvalenza con una vendita.

Per questo molti dei patrimoni più grandi al mondo sono composti da partecipazioni e non da contanti.

4. Cosa significa Private Equity e perché conta

Il private equity è, in poche parole, l’equity non quotato: partecipazioni in aziende private, startup, imprese mature non negoziate in Borsa.

A differenza dell’azionario “public” (azioni quotate), il private equity richiede:

accesso diretto

competenze di valutazione

spesso una gestione attiva dell’azienda partecipata.

Perché il private equity è così importante nella costruzione dei grandi patrimoni?

-

Maggiore potenziale di rendimento

L’illiquidità e il rischio specifico richiedono un premio. Sul lungo periodo, il private equity può produrre rendimenti significativamente più alti rispetto al public equity, soprattutto se crei tu stesso il valore.

Controllo

Puoi influenzare direttamente strategie operative e finanziarie, scegliere il management, lavorare sui margini, differenziare i prodotti, scalare in nuovi mercati.

Plusvalenze non realizzate

Il valore creato resta fiscalmente non realizzato finché non cedi la partecipazione.

Fino a quel momento, il fisco non entra in gioco sulle plusvalenze latenti.

Questi fattori permettono a chi investe in private equity di utilizzare il trucco legale per pagare 0 tasse in modo del tutto legittimo:

accumuli valore

non paghi tasse su quel valore fino alla realizzazione

puoi comunque estrarre liquidità con strumenti che non generano reddito imponibile immediato.

5. Public vs Private: differenze pratiche

Vediamo le principali differenze tra azionario quotato (public) e azionario non quotato (private).

Accessibilità

Public: accessibile a tutti tramite broker, banche, ETF.

Private: richiede relazioni, competenze e, di solito, capitale minimo più elevato.

Liquidità

Public: puoi comprare/vendere in pochi secondi.

Private: vendere una partecipazione privata richiede tempo (mesi o anni) e un acquirente specifico.

Trasparenza

Public: forti obblighi informativi, bilanci pubblici, comunicati price sensitive.

Private: meno trasparenza, più informazioni riservate e da negoziare.

Valutazioni

Public: il prezzo è determinato dal mercato (domanda/offerta).

Private: la valutazione si basa su analisi fondamentali, multipli di settore e negoziazione tra le parti.

Rischio e rendimento

Public: più diversificazione, meno rischio specifico, rendimenti “di mercato”.

Private: rischio più concentrato, ma potenziale di rendimento decisamente superiore.

Queste differenze spiegano perché i patrimoni più ricchi del mondo includono una porzione significativa di asset alternativi e private equity: chi ha capitale e competenze può sfruttare il trucco legale per pagare zero tasse in modo sistematico.

6. Esempio pratico: Mario Rossi, un imprenditore con 1M di fatturato

Passiamo a un esempio numerico semplice e realistico, per vedere come cambiano i numeri.

Mario Rossi gestisce un’azienda con:

Fatturato: 1.000.000 euro

EBITDA margin: 20% → EBITDA = 200.000 euro

Multiplo iniziale sugli utili: 3,5x (Quanti euro vale l’azienda sul mercato per ogni euro di risultato?)

Valutazione iniziale:

200.000 × 3,5 = 700.000 euro

Mario decide di implementare due cambiamenti strategici:

Decentralizzare le operazioni

Costruisce un team manageriale, procedure chiare, sistemi di controllo: l’azienda diventa meno dipendente da lui.

Migliorare la redditività

Ottimizza i costi, aumenta lo scontrino medio, fidelizza i clienti, migliora il posizionamento.

Risultato: EBITDA +30% (rispetto al precedente valore, dunque su 200k e non su 1M).

Nuovi numeri:

nuovo EBITDA: da 200.000 a 260.000 euro

percezione del rischio più bassa → il multiplo di mercato sale da 3,5x a 5x

Nuova valutazione:

260.000 × 5 = 1.300.000 euro

In termini assoluti, il valore della partecipazione di Mario è passato da 700.000 a 1.300.000 euro: +600.000 euro di valore non realizzato.

Mettiamo ora che Mario decida di riconoscersi un compenso personale di 100.000 euro lordi.

Ipotizziamo per semplicità di calcolo un’aliquota effettiva del 50%:

tasse sul reddito: 50.000 euro

netto in tasca: 50.000 euro

La crescita complessiva del patrimonio di Mario è:

+600.000 euro (plusvalenza non realizzata sulla società)

+50.000 euro (reddito netto in tasca)

Totale:

650.000 euro di incremento patrimoniale complessivo

Le tasse effettivamente pagate?

50.000 / 650.000 ≈ 7,7% di incidenza fiscale sull’incremento totale del patrimonio.

Questo è il punto:

Gran parte della crescita è nella plusvalenza non realizzata (unrealized capital gain), su cui non si pagano imposte fino a quando non si vende (e si incassa in conto).

Applicando questo principio, Mario ha ottenuto una moltiplicazione del patrimonio pagando tasse principalmente solo sul reddito effettivamente ricevuto.

Questo è esattamente il tipo di approccio che costituisce, nella pratica, il trucco legale per pagare zero tasse:

non si cercano vie illegali

si sfrutta il fatto che il sistema fiscale tassa soprattutto il reddito corrente, non la crescita non realizzata del patrimonio.

Questo è esattamente il modo in cui un imprenditore può avvicinarsi alla libertà finanziaria: far crescere il valore della propria azienda, non solo lo stipendio.

7. Perché il multiplo è così importante?

Il multiplo di valutazione (EV/EBITDA, P/E, ecc.) è il moltiplicatore che trasforma gli utili in valore di mercato.

Piccole azioni che aumentano la stabilità del business, la scalabilità e la prevedibilità dei flussi possono provocare aumenti significativi del multiplo.

Nell’esempio di Mario:

EBITDA: +30%

Valore dell’azienda: +circa 85%

Perché?

è salito sia l’EBITDA

sia il multiplo (da 3,5 a 5)

Questo è l’effetto moltiplicativo della creazione di valore:

non è solo l’aumento del reddito

è il cambiamento nella percezione del rischio e nella capacità di monetizzare quell’EBITDA sul mercato.

8. Multipli di valutazione: range di riferimento

I multipli variano molto a seconda del settore e della qualità dell’azienda.

Alcuni esempi indicativi:

SaaS / subscription (ricavi ricorrenti)

multipli elevati, spesso 8x–12x EBITDA o più per aziende di alta qualità.

E-commerce / servizi scalabili

multipli medi, 4x–8x EBITDA, a seconda di crescita, margini e brand.

Manifattura tradizionale

multipli più bassi, 3x–5x EBITDA, specie se il business è poco scalabile o dipende da pochi clienti.

Servizi professionali consolidati

tipicamente 2x–4x EBITDA per studi ben strutturati.

Questi numeri sono solo indicativi, ma mostrano un punto chiave:

Lavorare sugli elementi che aumentano la prevedibilità dei flussi e la scalabilità può spostare la tua azienda in una fascia di multipli più alta, aumentando enormemente il valore della partecipazione.

Ed è proprio qui che il trucco legale per pagare 0 tasse inizia a farsi interessante: più aumenti il valore senza vendere, più cresce il patrimonio non tassato (per ora.. poi in futuro casomai sposti la residenza fiscale dove meglio ti conviene, eh).

E se non hai un’azienda?

Se oggi non hai un’impresa, puoi comunque usare la stessa logica su scala più piccola:

costruire un portafoglio di asset (ETF, fondi, magari una piccola attività laterale) invece di vivere solo di stipendio

privilegiare strumenti che ti permettono di accumulare plusvalenze non realizzate

pianificare il prelievo (vendite, dividendi, ecc.) in modo strategico, invece di vendere a caso per “fare cassa”.

L’obiettivo rimane lo stesso: spostarti da “lavoro per soldi” a “sono gli asset che lavorano per me”.

9. Fiscalità: plusvalenze realizzate vs non realizzate

Uno dei cardini del trucco legale per pagare zero tasse è capire come la fiscalità tratta reddito e plusvalenze non realizzate.

Nella maggior parte dei sistemi fiscali (inclusa l’Italia):

le imposte si applicano sul reddito (stipendi, compensi, dividendi, interessi)

e sulle plusvalenze al momento della loro realizzazione (vendita).

In pratica:

Se il valore del tuo patrimonio cresce “su carta” (unrealized capital gain), non paghi immediatamente tasse su quella crescita.

Paghi tasse quando realizzi la plusvalenza:

vendi l’azione

vendi la partecipazione

incassi il dividendo

incassi la cedola, ecc.

Questo non è un trucco strano: è semplicemente il funzionamento normale del sistema fiscale.

E i grandi patrimoni lo usano a proprio vantaggio:

mantengono la ricchezza in asset e partecipazioni

minimizzano il reddito corrente

quando serve liquidità, la ottengono spesso tramite strumenti finanziari e di credito (magari mettendo a garanzia quei patrimoni e non vendendo gli asset). Capito il sistema?

10. Unrealized capital gain: perché è fondamentale

Definire un guadagno come “unrealized” significa che è solo sulla carta finché non interviene una vendita o un evento fiscalmente rilevante.

Questo concetto è fondamentale per il trucco legale per pagare 0 tasse:

Più il tuo patrimonio è composto da asset il cui valore cresce e che non vengono venduti, meno tasse pagherai nel breve termine.

È così che funzionano molti miliardari:

Jeff Bezos

Elon Musk

Warren Buffett

Non sono “ricchi” perché hanno miliardi sul conto corrente, ma perché possiedono partecipazioni, azioni, quote di società che valgono miliardi.

Quella è ricchezza sotto forma di plusvalenze non realizzate.

11. Come estrarre valore senza vendere: crediti, garanzie e prestiti

A questo punto una domanda è naturale:

“Ok, il valore è sulla carta. Ma se voglio spendere, come faccio?”

Qui entra in gioco la seconda parte del trucco legale per pagare 0 tasse:

estrarre liquidità senza vendere l’asset

e, quindi, senza innescare la tassazione sulla plusvalenza.

Credit Lombard e altre soluzioni

Alcuni strumenti usati dagli investitori sofisticati:

Credit Lombard

Prestito garantito da un portafoglio titoli o da partecipazioni societarie.

Ottieni liquidità lasciando gli asset in portafoglio.

Il prestito genera interessi (talvolta deducibili per la società) ma non genera imposta personale immediata sulla plusvalenza.

Mutui e prestiti contro garanzie societarie

Se possiedi una SRL, puoi ottenere finanziamenti con garanzia su:quote societarie

immobili aziendali

cespiti di valore.

Distribuzione parziale di utili

Sempre soggetta a tassazione, ma se inserita dentro una struttura societaria ottimizzata l’aliquota effettiva può essere molto più bassa del classico “stipendio pieno”.

Strutture societarie e pianificazione fiscale

Attraverso una struttura ben disegnata (holding, società operative, società immobiliari, ecc.) e il supporto di un buon fiscalista, puoi ottimizzare tempi e modi di prelievo dei fondi.

In molti casi, il trucco legale per pagare 0 tasse si concretizza proprio in questo:

Prendere in prestito contro il proprio patrimonio invece di vendere il patrimonio stesso.

Così:

mantieni la plusvalenza non realizzata

ottieni la liquidità che ti serve per consumi o reinvestimenti.

Un esempio concreto

Supponiamo che tu possieda il 100% di una SRL valutata 1.300.000 euro.

Vuoi acquistare una casa o fare un investimento personale da 200.000 euro.

Due strade:

a) Vendere una parte della società

- realizzi plusvalenza

- paghi imposte

- riduci la partecipazione.

b) Chiedere un finanziamento garantito dalla partecipazione o da altri asset

- mantieni la plusvalenza non realizzata

- ottieni liquidità

- paghi interessi, ma non realizzi capital gain.

In molti casi, il costo complessivo (interessi + eventuali spese) può essere più basso dell’impatto fiscale che avresti realizzando una plusvalenza immediata.

12. Come spendere i soldi senza sabotare la tua libertà finanziaria

Finora abbiamo visto come il trucco legale per pagare 0 tasse nasca dalla capacità di far crescere il patrimonio dentro asset che generano plusvalenze non realizzate.

Ma mentre il patrimonio cresce “sulla carta”, tu continui ad avere una vita reale fatta di spese, desideri, progetti.

Qui entra in gioco una domanda fondamentale:

“Come posso spendere oggi senza bruciarmi la possibilità di raggiungere la libertà finanziaria domani?”

La risposta non è “non spendere mai niente”, ma spendere in modo coerente con il tuo progetto di vita.

12.1. Stile di vita vs patrimonio: il vero bivio

Ogni volta che il tuo reddito aumenta, hai due possibilità:

Aumentare il tenore di vita

più ristoranti, più auto, più vacanze a debito, più abbonamenti inutili…

Aumentare il patrimonio

destinando una parte del surplus a:investimenti (ETF, fondi, piani di accumulo)

costruzione di asset (una piccola attività, un progetto digitale, competenze monetizzabili)

riduzione di debiti tossici.

Il problema è che la maggior parte delle persone vive così:

“Guadagno di più → spendo di più → pago più tasse → mi resta poco comunque.”

Chi usa davvero il trucco legale per pagare 0 tasse, invece, ragiona al contrario:

“Guadagno di più → mantengo uno stile di vita sostenibile → uso la differenza per far crescere asset che generano plusvalenze non realizzate.”

Non significa vivere da povero.

Significa rimandare parte del piacere di oggi per costruire la libertà di domani (discorsi che chi è povero mentalmente non capirà mai e per questo rimarrà tale. Se per sbaglio sei tra questi cambia il paradigma).

12.2. Debito buono vs debito cattivo

Se parliamo di libertà finanziaria, non ha senso ignorare il tema del debito.

Debito cattivo

rate per oggetti che si svalutano (auto, moto, casa per viverci)

debiti al consumo

carte di credito usate per tappare buchi

→ consumano il tuo cashflow e ti tengono incatenato al “lavoro per pagare”.

Debito buono (solo quando sai cosa stai facendo)

mutuo su un immobile che genera reddito

finanziamento per un’attività che può produrre flussi di cassa

linea di credito contro asset che crescono di valore

Il concetto è semplice:

Se il debito ti serve per consumare, ti allontana dalla libertà finanziaria.

Se il debito è agganciato ad asset che possono generare più di quanto paghi in interessi (nel tempo, in modo prudente), può diventare uno strumento.

Nel contesto del trucco legale per pagare 0 tasse, il debito “buono” entra in scena quando:

usi i tuoi asset come garanzia (portafoglio, immobiliare, attività)

ottieni liquidità senza vendere

non attivi immediatamente tassazione sulle plusvalenze.

Ma questo è un passo da fare solo dopo aver messo in ordine:

finanze personali

cuscinetto di sicurezza

abitudini di spesa.

12.3. Spese allineate alla libertà finanziaria

Se il tuo obiettivo è la libertà finanziaria, ogni euro che esce dovrebbe rispondere a una di queste tre domande:

a) Mi mantiene?

copre bisogni reali (casa, cibo, salute, spese essenziali).

b) Mi potenzia?

formazione, strumenti, esperienze che aumentano il mio potere di generare reddito o di vivere meglio il denaro.

c) Mi libera?

investimenti, riduzione di debiti, costruzione di asset.

Tutto il resto è “rumore di fondo” che ti allontana dal punto di arrivo.

13. E se non hai un’azienda? Applicare questi principi alla finanza personale

Finora abbiamo parlato spesso di imprenditori, aziende, multipli, EBITDA.

È normale chiedersi:

“Ok, ma se io non ho un’azienda, questo trucco legale per pagare 0 tasse ha senso anche per me?”

La risposta è: sì, ha senso lo stesso, ma su una scala diversa.

13.1. Pensare da “imprenditore del patrimonio”

Anche se hai solo:

uno stipendio

qualche risparmio

un fondo pensione

un piccolo investimento in ETF

puoi iniziare a ragionare così:

non come “dipendente che incassa e spende”

ma come amministratore delegato del proprio patrimonio personale.

Questo significa:

non chiederti solo “quanto guadagno al mese?”

ma soprattutto “quanto sto accumulando in asset che possono crescere di valore senza essere tassati subito?”.

13.2. Plusvalenze non realizzate nella vita di tutti i giorni

Non serve avere una SRL valutata milioni per usare la logica del trucco legale per pagare 0 tasse.

Puoi applicarla anche con strumenti semplici:

piano di accumulo (PAC) su ETF globali

accumuli patrimonio nel tempo, le plusvalenze restano non tassate finché non vendi.

fondo pensione o strumenti a fiscalità agevolata

i rendimenti vengono tassati meno o più avanti nel tempo.

strategie “buy & hold”

invece di fare trading compulsivo (e generare tasse continue), costruisci posizioni di lungo periodo.

Non è la stessa potenza di fuoco del grande imprenditore, ma è la stessa logica:

Far crescere valore dentro asset tassati solo al momento della vendita, non ogni mese sullo stipendio.

13.3. Side business e micro-imprenditoria

Se vuoi fare un passo in più, puoi creare piccoli asset imprenditoriali:

un progetto digitale che genera entrate ricorrenti

una collaborazione professionale come freelance

un micro-business laterale alla tua attività principale.

In molti casi questi progetti:

iniziano in piccolo

ma possono diventare asset veri e propri, che un giorno:

– potrai vendere

– o usare come base per trattare meglio con banche e partner.

Non serve partire grande.

Serve iniziare a costruire qualcosa che non sia solo il tuo tempo scambiato per denaro.

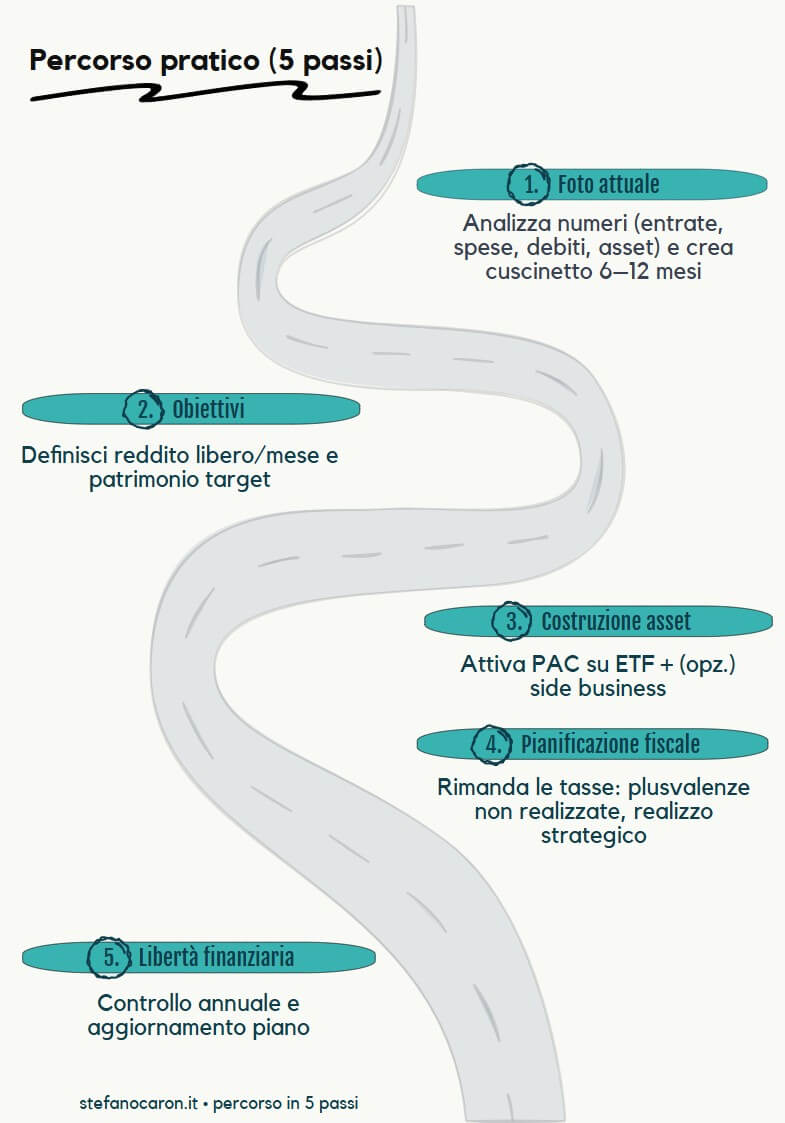

14. Passi pratici per iniziare: checklist operativa

Vediamo adesso come trasformare il concetto di trucco legale per pagare zero tasse in un piano operativo, in chiave libertà finanziaria.

Puoi usare questa checklist come base di lavoro:

14.1. Fotografia della situazione attuale

a) elenca:

entrate (stipendio, redditi extra, rendite)

spese fisse e variabili

debiti (rate, mutui, carte)

risparmi e investimenti (conti, fondi, ETF, previdenza, ecc.)

b) calcola:

quanto risparmi ogni mese (in media)

quanto potresti risparmiare senza peggiorare davvero la qualità della tua vita, ma tagliando sprechi.

14.2. Definisci cosa significa “libertà finanziaria” per te

Non basta dire “voglio essere libero” che non vuol dire niente…

Devi mettere numeri:

di quanti soldi mensili avresti bisogno per vivere senza lavorare per forza?

quale patrimonio (approssimativo) ti servirebbe per generare quel reddito?

Qui ti aiutano i miei calcolatori di libertà finanziaria (non sono oracoli, ma ti danno un ordine di grandezza).

14.3. Scegli la tua combinazione di asset

In pratica, decidi come costruire il tuo “motore di ricchezza”:

solo strumenti finanziari (ETF, fondi, PAC)?

strumenti finanziari + side business?

nel medio-lungo, magari anche attività imprenditoriali più strutturate?

L’obiettivo è spostarti gradualmente da:

“Lavoro → tassa → consumo”

a:

“Lavoro → investo → creo asset → uso il sistema fiscale in modo consapevole”.

14.4. Imposta un flusso automatico verso gli asset

Non basta avere buona volontà. Serve automatizzare.

a) Imposta un bonifico automatico mensile verso:

conto investimenti

piattaforma ETF

piano di accumulo

b) considera questa cifra come una “bolletta per la tua libertà finanziaria”.

Quello è il denaro che non va toccato per spese correnti.

14.5. Se sei imprenditore o libero professionista

In questo caso, il trucco legale per pagare 0 tasse entra in modalità avanzata:

inizia a considerare l’azienda come asset da far crescere in valore, non solo come fonte di prelievo mensile

lavora su:

– margini

– processi

– delega

– scalabilità

Perché ogni euro di EBITDA in più, moltiplicato per un multiplo migliore, crea patrimonio non tassato fino al momento della vendita.

14.6. Costruisci un cuscinetto di sicurezza

Prima di pensare a Lombard, leva, debiti strategici:

– Crea un cuscinetto di 6-12 mesi di spese coperte su un conto di facile accesso

– Questo ti dà:

calma mentale

tempo per decidere con lucidità

meno rischio di dover vendere asset nel momento sbagliato.

14.7. Pianifica una revisione periodica

Almeno una volta l’anno:

a) rivedi il tuo piano

b) verifica:

quanto è cresciuto il patrimonio

come sono cambiate le entrate

se stai avvicinandoti (o allontanandoti) dalla libertà finanziaria desiderata.

c) Se hai patrimonio e/o azienda significativa, valuta il supporto di soli professionisti seri e con reale esperienza diretta:

commercialista

consulente finanziario indipendente

eventualmente un avvocato per la parte patrimoniale/successoria.

FAQ – Domande Frequenti

È davvero legale pagare meno tasse con queste strategie?

Sì, se parliamo di:

a) usare asset che generano plusvalenze non realizzate

b) sfruttare strumenti come:

– investimenti di lungo periodo

– veicoli di previdenza

– strutture societarie previste dalla legge

c) pianificare in anticipo come e quando realizzare le plusvalenze.

La linea rossa è chiara:

– evasione fiscale = nascondere redditi o falsificare dati → illegale

– pianificazione fiscale = usare consapevolmente le regole esistenti per pagare il giusto (non il massimo) → legale.

Ovviamente il trucco legale per pagare 0 tasse si colloca nel secondo caso.

Ha senso se parto da zero o quasi?

Sì, ma con aspettative realistiche.

Se parti da:

stipendio medio

pochi risparmi

niente patrimonio

non diventerai milionario in due anni.

Ma puoi:

sistemare le finanze personali

smettere di bruciare soldi in cose che non ti servono

iniziare a costruire un motore di asset che nel tempo può darti:

maggiore tranquillità

più scelte

la possibilità di ridurre il peso del lavoro sul tuo tempo.

Serve per forza un grande capitale iniziale?

No, serve una combinazione di:

tempo

TANTA disciplina

conoscenze

decisioni coerenti.

Il capitale accelera tutto, ma non è un requisito per iniziare. Il requisito minimo è: voler smettere di girare in tondo nel ciclo “stipendio → spesa → zero”.

Qual è il rischio maggiore che sto sottovalutando?

I rischi principali sono:

credere alle scorciatoie (trading miracoloso, schemi facili, follie su leva)

non capire bene gli strumenti che usi

sottovalutare il rischio di concentrazione (troppo patrimonio su una sola cosa: un’azione, un unico immobile, una sola fonte di reddito).

Il modo per ridurre i rischi non è evitare tutto, ma:

studiare

partire con importi sensati

diversificare

e, se il patrimonio cresce, farsi affiancare da professionisti.

16. Risorse utili e passi successivi

Se vuoi continuare a lavorare sulla tua libertà finanziaria, ecco da dove puoi partire:

Questo blog sulla libertà finanziaria

Trovi tanti articoli pratici, esempi, concetti spiegati in modo diretto. Studia a fondo ed applica. Io stesso sono arrivato alla libertà partendo da sottozero perchè ho studiato e applicato: VAI AGLI ARTICOLI

Strumenti per:

capire quanto ti serve per la libertà finanziaria

simulare investimenti nel tempo

Per trasformare i “vorrei” in numeri concreti

Queste risorse sono pensate per aiutarti a fare il passaggio mentale più importante:

Non sei solo un lavoratore che prende uno stipendio.

Sei il gestore del tuo patrimonio, anche se oggi è piccolo.

17. Considerazioni finali: il vero trucco legale per pagare 0 tasse

Arrivati a questo punto, possiamo riassumere così:

Il vero trucco legale per pagare zero tasse non è un cavillo nascosto nel codice fiscale.

È il modo in cui progetti la tua vita finanziaria.

In particolare:

1. La maggior parte delle tasse che paghi sono legate al reddito corrente.

Se vuoi ridurre l’impatto fiscale sulla tua vita, devi smettere di vivere solo di stipendio e iniziare a costruire asset.

2. Gli asset che generano plusvalenze non realizzate ti permettono di far crescere il patrimonio:

senza tassazione immediata

con più margine di manovra

con la possibilità di decidere tu quando realizzare.

- 3. Se sei imprenditore o libero professionista, la tua azienda può diventare il tuo principale motore di libertà finanziaria:

aumentando margini

lavorando sui multipli

costruendo un valore che non dipende solo dalle tue ore lavorate.

4. Se non hai un’azienda, puoi comunque usare la stessa logica con:

investimenti di lungo termine

side business

scelte di spesa consapevoli

un percorso graduale verso la costruzione di patrimonio.

Il punto non è “pagare zero tasse domani”.

Il punto è smettere di giocare una partita truccata in partenza, dove lavori sempre di più per pagare sempre di più, e iniziare a costruire una struttura che lavora per te.

Vuoi applicare davvero questo “trucco legale” alla tua vita finanziaria?

Se sei arrivato fino a qui, hai già fatto un passo che il 90% delle persone non farà mai:

hai iniziato a ragionare da imprenditore del tuo patrimonio, non solo da lavoratore che incassa e paga tasse.

Il punto ora è uno solo:

trasformare queste idee in un piano concreto sulla tua situazione.

Ecco come posso aiutarti a farlo:

🎯 Metti ordine nelle tue finanze personali

Se oggi vivi ancora nel modello “stipendio → tasse → quello che resta”, parti dal mio corso di finanza personale: ti guida passo passo a costruire basi solide, liberare margine mensile e iniziare a investire con criterio, invece che a caso.

🧠 Riduci lo stress legato ai soldi

Se il tema “tasse, debiti, investimenti” ti manda in tilt, il corso sulla gestione dello stress finanziario ti aiuta a cambiare il modo in cui vivi il denaro, così puoi prendere decisioni lucide invece che mosse dalla paura.

🛡️ Proteggi ciò che stai costruendo

Se hai già patrimonio, azienda o immobili, il corso sulla protezione patrimoniale ti mostra come difendere il lavoro di una vita da errori banali, creditori e scelte fiscali fatte con leggerezza.

🧩 Vuoi lavorare direttamente con me?

Se senti che sei in un punto in cui ti serve qualcuno che ti aiuti a vedere l’insieme, collegare numeri, tasse, patrimonio e libertà finanziaria, puoi richiedere una consulenza strategica 1:1. Analizziamo la tua situazione e costruiamo un piano chiaro, senza fuffa, ma sulla base della mia esperienza e libertà raggiunta.

👉 Scegli il passo più adatto a dove sei oggi.

Il “trucco legale per pagare 0 tasse” non è una formula magica: è un modo diverso di pensare e di agire con i tuoi soldi.

Il momento migliore per iniziare era ieri.

Il secondo momento migliore è adesso.

Alla tua libertà,

Ste

P.S.: Pensi questo sia stato un post di valore e che possa aiutare anche altre persone?

Allora condividilo taggando le persone che ritieni possano essere interessate a queste informazioni. Trovi i pulsanti di condivisione qui sotto.

A te non costa nulla, ma sarà un modo per aiutare altre persone e farmi capire che sei una persona che valorizza il lavoro di qualità, anche se ne hai avuto acesso gratuitamente.